در نوشته پیشرو، قصد داریم به این پرسش پاسخ دهیم که آیا تعداد شعب بانکها در ایران، در مقایسه با سایر کشورها زیاد است یا خیر؟

در بخش دوم، رابطه نظام تامین مالی کشورها و تعداد شعب بانکی در آنها تحلیل شده است. از آنجا که کشورها بهطور کلی دارای دو نوع نظام تامین مالی بر مبنای بانک و بازار سرمایه هستند؛ مقایسه تعداد شعب این کشورها بدون توجه به این موضوع جامع و معتبر به نظر نمیرسد. در ادامه، ضریب نفوذ و سرعت اینترنت و همچنین وجود بسترهای مناسب برای بانکداری الکترونیکی در کشورهای مختلف مقایسه و به ادعای برخی از کارشناسان مبنی بر اینکه تعداد شعب بانکی باید کاهش یابد زیرا موجب حبس پول و اشغال فضاهای تجاری میشود؛ پاسخ داده شده است.

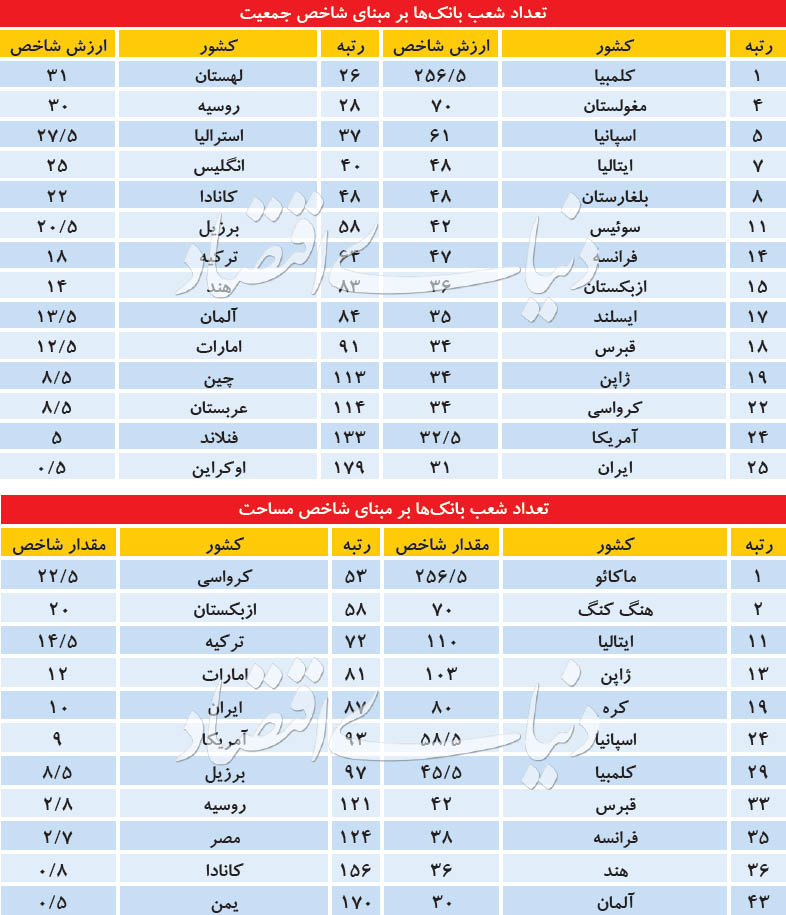

مقایسه تعداد شعب با توجه به جمعیت

یکی از شاخصهای جهانی در بررسی تراکم شعب بانکی در هر کشور، تعداد شعب بانکی به ازای هر ۱۰۰ هزار نفر جمعیت است. کشورهای هند، چین و آفریقا از جمله مناطقی هستند که تعداد شعب بانکی بهازای هر ۱۰۰ هزار نفر جمعیت، در آنها پایینتر از سایر کشورها است. یکی از دلایل اصلی پایینبودن مقدار این شاخص در کشورهایی نظیر هند و چین، تمرکز جمعیتی بالای این دو کشور است. همچنین دلیل اصلی پایینبودن این شاخص در کشورهای آفریقایی را میتوان در عدم توسعهیافتگی نظام مالی و بانکی این کشورها جستوجو کرد. از طرف دیگر، آمریکا و جنوب اروپا مناطقی هستند که بهطور کلی بیشترین تعداد شعبه بانکی بهازای ۱۰۰ هزار نفر جمعیت را به خود اختصاص دادهاند. همچنین بررسی دادهها نشان میدهد که تراکم شعب نسبت به جمعیت در کشورهایی نظیر اسپانیا، ایتالیا، فرانسه، ازبکستان و ژاپن نسبت به ایران بیشتر است. ایران در این شاخص، رتبه ۲۵ را در جهان دارا است و آنطور که گفته میشود؛ ایران بیشترین تعداد شعبه بانکها را در دنیا دارد؛ صحیح نیست.

مقایسه تعداد شعب با توجه به مساحت

یکی دیگر از شاخصهای جهانی در بررسی تراکم شعب بانکی در هر کشور، نسبت تعداد شعب بانکی به ازای هر ۱۰۰۰ کیلومتر مربع مساحت است. بهطورکلی تراکم شعب بانک نسبت به مساحت در کشورهای اروپایی بالاتر و در کشورهای آفریقایی پایینتر از سایر نقاط دنیا است. در این رتبهبندی، ایران با ارزش شاخص ۱۰، در رتبه ۸۷ جهان قرار گرفته است. میانگین جهانی این شاخص ۷۷ است. این ارقام نشان میدهند که تراکم شعب بانکی نسبت به مساحت در ایران، کمتر از میانگینهای جهانی است. همانگونه که ملاحظه میشود؛ عمده کشورهای پیشرفته، از این منظر، رتبه بالاتری از نظر تعداد شعب نسبت به ایران، دارند.

نظام تامین مالی

منابع مالی در نظام اقتصادی دنیا از دو کانال اصلی بازار پول و بازار سرمایه تخصیص داده شده و اساسا مهم نیست که سهم بازار سرمایه یا بانکها در تامین مالی چقدر است و این موضوع یکی از معیارهای پیشرفت اقتصاد مطرح نمیشـود؛ بلکه مهم این است کـه کیفیت خدمات مالی ارائهشده در هر بازاری بالا باشد و هر بازار کار خود را به درستی انجام دهد. بهطور کلی بانکمحور یا بازارمحور بودن به دلیل شرایط اقتصادی هر کشور است. یک واقعیت مشهود در اقتصاد ایران، وابستگی بنگاهها به تامین مالی از محل نظام بانکی است و به دلیل پررنگ نبودن نقش بازار سرمایه در تامین مالی و نبود جایگزینهای مناسب تامین مالی بانکی، نظام تامین مالی بنگاهها و بخشهای اقتصادی، بانکمحور بوده و بانکها مسوولیت زیادی در تامین مالی بنگاههای کوچک و بزرگ و همچنین تامین مالی کوتاهمدت و بلندمدت را برعهده دارند.

بیش از آنکه حجم بازار سرمایه یا پول در تامین مالی اقتصاد کشور مهم باشد، بهرهگیری از ابزارها و ظرفیتهای جدید به شیوه درست در اقتصاد اولویت دارد. از جمله این ابزارها در هریک از دو نظام بانک یا سرمایه محور، کانالهای ارائه خدمات مالی به مشتریان است. لازمه ارائه خدمات مناسب در اقتصاد بانک محور، تسلط بر مولفههای موثر بر تجهیز منابع مالی است. یکی از این مولفههای تاثیرگذار بر تجهیز منابع پولی در دنیای جدید مشتری مدار، توجه به مطلوبیت ایجاد شده به واسطه تعداد و محل استقرار مکانی بانکها و موسسات مالی و اعتباری است. محیط فیزیکی بانکها، یعنی همان شعب، محرکی دیداری در مورد کیفیت خدمات بانکی هستند و حتی اگر ارتباطی با عرضه واقعی خدمات نداشته باشند؛ باز هم بهعنوان اصلیترین و قابل اعتمادترین کانال ارتباطی بین مشتریان و بانکها محسوب میشوند. بنابراین شعب بانکها با ایفای مدیریت امور بانکی و باتوجه به افزایش و شدت رقابت در ارائه خدمات در محلهای مورد نظر مشتریان، عاملی تعیینکننده در جذب و نگهداری مشتریان هستند. به همین دلیل، امروزه بانکها مانند دیگر سازمانهای خدماتی به ایجاد شعب در مناطق مختلف پرداختهاند تا ضمن ارائه خدماتی بهتر، حوزه وسیعتری را تحت پوشش قرار دهند.

برای بررسی ارتباط تعداد شعب بانکها و نظام تامین مالی کشورها، در پژوهشی که از سوی بانک جهانی انجام شده ، دو گروه از کشورهایی که نظام تامین مالی آنها بانک محور و سرمایه محور است، مقایسه شدند. نظامهای اقتصادی مختلف کشورهایی که در این گزارش بررسی شده بودند، از منظر تراکم شعب مورد بررسی قرار گرفتند. بهطور میانگین، تراکم شعب بانکها نسبت به ۱۰۰ هزار نفر جمعیت در کشورهای بانک محور بیشتر از کشورهای بازار سرمایه محور است. میانگین ارزش شاخص مذکور در کشورهای منتخب بانک محور و سرمایه محور به ترتیب ۴۲/ ۲۴ و ۵۱/ ۱۸ است. همچنین تراکم شعب بانک نسبت به مساحت در کشورهای منتخب بانک محور و سرمایه محور، بهطور میانگین، ۱۳/ ۳۷ و ۹۱/ ۱۴ است. این نتایج نشان میدهد بین تعداد شعب و نظام اقتصادی کشورها، رابطه معنیداری وجود دارد.با توجه به بانک محور بودن نظام تامین مالی ایران، نسبت شعب بانکها به جمعیت برای ایران (۲۹/ ۳۱)، به میانگین همین نسبت برای بانکهای کشورهای بانک محور (۴۲/ ۲۴) نزدیک است. نسبت شعب بانکها به مساحت کشور برای ایران (۹۳/ ۹)، به میانگین همین نسبت برای کشورهای بانک محور (۱۳/ ۳۷) به مراتب عدد پایینتری است.

ضریب نفوذ اینترنت و بانکداری الکترونیکی

در میان رویکردهای نوین بانکی در دهههای اخیر، شاید پیدایش بانکداری الکترونیکی اثرگذارترین تحول نظام بانکداری باشد و در عصر رقابتی کنونی، بانکی را نمیتوان یافت که از ظرفیتهای بانکداری الکترونیک غافل باشد. با این وجود، همه کشورها به یک میزان از زیرساختها و فضـاهـای منـاسب بـرای ایـن امر برخوردار نیستند و همین موضوع موجب میشود در همه کشورها بانکداری الکترونیکی به یک میزان پیشرفت نکرده و بانکها برای ارائه خدمات بهتر به مشتری، به دنبال راههای موثرتری باشند.

انجمن مدیریت مالی اروپا در گزارشی ۲۷ کشور در سراسر جهان را بهمنظور تعیین میزان آمادگی آنها در بانکداری دیجیتال، با توجه به توانمندی بانکی، پویایی بازار، آمادگی مشتریان و عوامل نظارتی بررسی کرده است. در این بررسی کشورهای هلند، استرالیا، نروژ، دانمارک و سنگاپور قابلیتهای بانکی قوی، از جمله ارائه خدمات پیشرفته دیجیتال، موقعیتهای مالی قوی و ساختارهای دیجیتالی را نشان دادهاند. در اروپای غربی و در کشورهایی مانند: فرانسه، آلمان و اتریش آمادگی محیط بسیار خوب است؛ اما نسبت به کشورهای قبلی کمتر است. همچنین کشورهایی نظیر لهستان، ترکیه، چین و ایتالیا، در بانکداری دیجیتال پیشرفت خوبی داشتهاند اما بهطور کلی این پیشرفت در مقیاس کوچکی بوده است. در نهایت کشورهایی نظیر روسیه و هند بیشتر بر راهاندازی و توجه به سیستمهای عامل موجود و یکپارچهسازی آنها متمرکز شدهاند. در ایران نیز با وجود توجه بیش از پیش بانکها در سالهای اخیر به بانکداری الکترونیکی، هنوز بسترهای لازم مانند سرعت اینترنت و گردشهای مالی سریع فراهم نشده و نیازمند تقویت زیرساختها برای این امر است.

یکی از عوامل آمادگی کشورها برای بانکداری دیجیتال، ضریب نفوذ اینترنت است. ضریب نفوذ اینترنت در کشورهایی مانند دانمارک، نروژ، هلند بهطور میانگین ۹۵ درصد، در کشورهای فرانسه، آلمان و اتریش ۸۵ درصد و در کشورهای ترکیه، روسیه و هند بهطور میانگین ۵۰ درصد است. در این میان درصد ضریب نفوذ اینترنت در ایران ۹/ ۴۸ درصد است. بالا بودن درصد ضریب نفوذ اینترنت ارتباط مستقیمی با پیشرفت بانکداری دیجیتال دارد و تاثیر آن در سالهای اخیر در صنعت بانکداری مشاهده شده و بانکها را به سمت مجازی کردن شعب و استفاده از بسترهای اینترنت برای ارائه خدمات سوق داده است.

همین موضوع موجب شده است که بانکها در کشورهایی نظیر دانمارک، نروژ، فرانسه و آلمان که درصد ضریب نفوذ اینترنت در آنها بسیار بالا است؛ در تاسیس شعب جدید سیر نزولی را تجربه کرده و شعب موجود را تعطیل یا ادغام کردهاند. ایران به لحاظ فراهم بودن ساختارهای بانکداری دیجیتال و ضریب نفوذ و سرعت اینترنت، شرایطی مشابه (و حتی نا مناسبتر) با کشورهایی نظیر چین و روسیه دارد که در سالهای اخیر برای خدمترسانی بهتر به مشتریان، سیر صعودی در تاسیس شعب جدید داشتهاند.

وضعیت ساختمانهای تجاری

برخی کارشناسان معتقدند تعداد شعب بانکها باید کاهش یابند زیرا ساختمان شعب بانکی فضای تجاری زیادی را اشغال میکنند و همچنین پول کلانی را حبس میکنند (پولی که آنها معتقدند، باید درکارهای تولیدی جریان یابد). در مورد ادعای اول یعنی اشغال فضای تجاری باید گفت که در سالهای اخیر، ساخت مراکز و ساختمانهای تجاری افزایش چشمگیری داشته است. این ساختوسازها موجب شده که فروشندگان، تاجران و کسبوکارها با کمبود فضای تجاری مواجه نباشند. بهطوری که رسانههای مختلف بارها گزارشهایی درمورد تعدد مراکز تجاری و مغازههای خالی منتشر کردهاند. برای مثال در سالهای اخیر، رسانههای مختلف به تعداد زیاد مجتمعهای تجاری در شهرهایی نظیر قزوین، تهران، مشهد و همدان و خالی ماندن بسیاری از مغازهها در این شهرها اشاره کردهاند.

همچنین نوع فعالیت شعب بانکها، خدماتی است. فعالیتهای خدماتی در دهههای اخیر رشد زیادی داشتهاند و از فعالیتهای تولیدی پیشی گرفتهاند و روند رو به رشد آنها همچنان ادامه دارد. در واقع نمیتوان ادعا کرد که فعالیتهای تولیدی نسبت به فعالیتهای خدماتی برتری دارند. اما نکته دیگر این است که بانکها با افزایش تعداد شعب خود قادر به جذب منابع مالی بیشتری خواهند بود؛ این منابع، در فعالیتهای تولیدی و ساختوساز مصرف میشوند. در واقع تا زمانی که تعداد شعب یک بانک بیشتر از مقدار بهینه نیست؛ هزینهای که صرف خرید یا اجاره شعبه میشود؛ بسیار کمتر از میزان منابعی است که آن شعبه جذب میکند؛ بنابراین جذب منابع توسط شعب منجر به افزایش منابع بانکها و در نتیجه افزایش سرمایهگذاری آنها در تولید میشود.

جمعبندی

همانطورکه مشاهده شد در این مقاله تراکم شعب بانکها از منظر شاخصها و عوامل مختلف مورد بررسی قرار گرفت و تلاش شد تا با نگاهی جامع به پرسش «آیا تعداد شعب بانکها در ایران بیش از اندازه موردنیاز است؟» پاسخ داده شود. درحالیکه شاخص «تراکم شعب نسبت به جمعیت»، حاکی از تعداد زیاد شعب در ایران دارد؛ اما در مقایسه با کشورهای پیشرفته، این عدد کمتر است. ضمنا شاخص «تراکم شعب نسبت به مساحت»، بیانگر تعداد کم شعب در کشورمان است. همچنین عواملی نظیر نظام تامین مالی بانک محور، ضریب نفوذ حدود ۵۰ درصدی و سرعت اینترنت و آمادگی کمتر کشورمان نسبت به سایر کشورها در زیرساختهای بانکداری الکترونیکی، نشان داد تراکم تعداد شعب در ایران بر خلاف گمان برخی از کارشناسان، بیش از حد موردنیاز نیست و حتی برخی عوامل خلاف این ادعا را تایید میکنند. همچنین در شهرهای مختلف کشورمان فضای تجاری کافی برای استقرار شعب بانکها در کنار سایر شرکتهای تولیدی و خدماتی وجود داشته و منابع جذب شده توسط شعب بانکها، صرف تامین نیاز مالی بخشهای مختلف اقتصادی میشود.

منبع: دنیای اقتصاد